华安证券12月6日上交所上市 定位分析

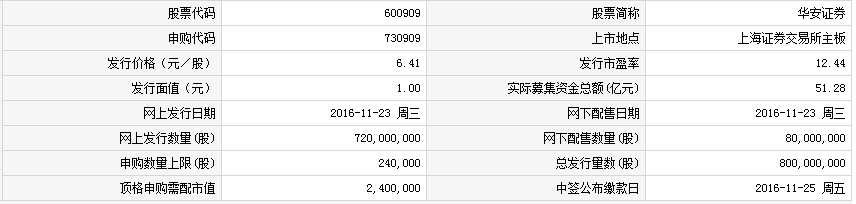

中国证券网讯 据上交所公告,华安证券股份有限公司将于12月6日起在上交所主板上市交易。公司本次发行规模80000万股,全部为公开发行新股。公司股票简称为“华安证券”,股票代码为“600909”,发行价格为6.41元/股,市盈率为12.44倍。

【发行状况】

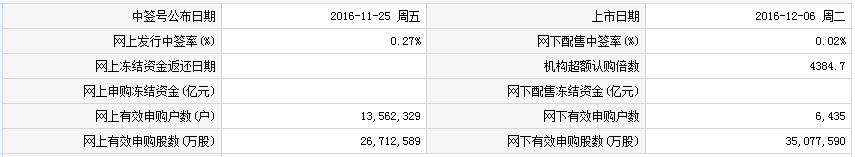

【申购状况】

【公司简介】

公司主要从事证券经纪、证券投资咨询、与证券交易和证券投资活动有关的财务顾问、证券承销与保荐、证券自营、证券资产管理、融资融券、代销金融产品、证券投资基金代销、为期货公司提供中间介绍业务等业务。子公司华安新兴主要从事证券投资咨询业务。子公司华富嘉业及其子公司主要从事境内股权投资业务。子公司华安期货主要从事商品期货经纪、金融期货经纪、期货投资咨询、资产管理等业务。主要参股公司华富基金从事基金募集、基金销售、资产管理等业务。

作为综合类证券公司,公司业务范围涵盖了证券公司所有传统业务类型,并已开拓部分创新业务。由于目前证券经纪、自营等传统业务和发展较快的融资融券业务为公司经营盈利的主要来源,营业收入和利润总额随证券市场行情起伏而波动的特征比较明显。为调整业务结构、降低市场波动对公司经营业绩的影响,公司根据自身实际以及行业创新变革的进程,在风险可测、可控、可承受的前提下,不断加大创新力度,先后投资设立华富基金、华富嘉业,收购华安新兴、华安期货,整合经纪、资产管理、投资咨询等多方面专业能力,加快营业部向综合业务服务平台转型,深度开发营业部客户需求,为其提供整体、长期、个性化的资产配置解决方案,以流程化的管理与服务逐步构建起以客户为中心的经营模式。

【研究报告】

华安证券:安徽老牌券商,地域优势较强

投资要点:安徽老牌券商,业务排名行业中等水平之上。公司对传统经纪业务依赖度较高,区域优势明显,期货经纪业务为公司特色。公司投资风格保守,资管自有资金参与比例较高,期待资本金瓶颈突破后信用中介业务突破发展。预计2016-18摊薄后EPS分别为0.19/0.24/0.26元,首发上市,建议申购,合理价格7.00-9.28元。

安徽老牌券商,业务排名行业中等水平之上。华安证券成立于2001年1月8日,在整合原安徽省证券公司、安徽证券交易中心资产的基础上,由国资运营公司等11名股东共同出资设立的。公司综合实力排名在50位左右,属于小型券商,各项业务排名处于行业中等水平之上,同时公司积极发展各类创新业务,并积极尝试开展股指期货程序化交易和分级基金套利业务,各项创新业务在风险可控和规范经营的前提下保持较快发展。2013-15年,公司盈利能力不断提高,净资本收益率分别为4.44%/14.76%/31.94%,排名分别为第60/24/15位。

经纪业务:对传统经纪业务依赖度较高,区域优势明显。公司对传统经纪业务依赖度较高,营业部布局广泛,区域优势明显。公司拥有125家证券营业部,其中74家布局在安徽省内,占省内营业部的30.71%,是安徽省布局营业部最多的证券公司,2013-2016年上半年,公司在安徽省内股基成交总金额的市占率为31.61%/34.07%/32.97%/28.31%,总体保持稳定。公司经纪业务在安徽省内证券营业部数量、市场份额和品牌知名度等方面拥有明显的竞争优势,整体佣金率高于市场平均水平,经纪业务市场份额基本稳定。

期货经纪业务:公司特色业务。公司从事期货业务主要通过IB业务以及华安期货。公司高度重视IB 业务工作的开展,建立培训长效机制,着力培育机构客户。2013以来公司IB 业务成交金额及业务收入发展较快,尽管2015年下半年以后,股指期货交易量大幅下滑,使得其收入整体萎缩,但考虑到未来政策或将放松,公司IB业务仍有较大的上升空间。据中国期货业协会,华安期货2015年手续费收入在统计的149家期货公司中排名第48位,具有良好的市场影响力和品牌。

信用中介业务:资本金瓶颈有待突破。与同类可比公司相比,公司在两融及股票质押规模上处于中等水平,而由于公司受制于资本金约束及较为严格的风控标准,公司近年来在资本中介业务扩张增速不及同类可比公司。我们认为,公司IPO以后资本金有望得到补充,同时未来融资渠道也将进一步打通,资金瓶颈突破以后,公司信用中介业务有望迎头赶上。

投资风格保守,资管自有资金参与比例较高。公司自营业务投资品种主要为交易债券及基金等为主,风格较为保守。从最近几年的投资收益率情况来看,公司投资收益率波动较大,主要是由于受系统性风险影响较大,对此公司通过积极调整投资规模和结构、加强投资策略研究等措施降低自营业务风险。公司使用自有资金参与集合计划程度较高。目前,公司资产管理产品以主动型管理固定收益类产品为主,套利、定增等权益类产品为辅。2013年至2016年1-6月,集合资产管理业务自有资金投入规模占受托资金规模比例分别为18.62%、11.92%、7.40%和7.36%,远高于同业公司平均。

投资建议:我们估算公司2016/17/18E营业收入分别为18.52/22.57/24.15亿元,同比-51%/22%/7%;净利润分别为7.01/8.71/9.50亿元,同比-62%/24%/9%。我们使用分部估值法及可比公司估值法得出公司合理价值区间为7.00-9.28元, 建议申购。

风险提示: 经纪业务量价双杀、市场持续低迷、债券市场信用风险爆发。