公募二季度“翻身”:整体盈利超7500亿元 权益基金全面开花

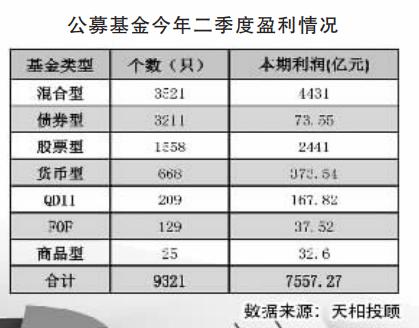

经历了一季度的震荡和低潮之后,公募基金尤其是权益类产品的盈利在二季度迎来“翻身”。数据显示,相较于一季度整体亏损288.75亿元,公募二季度单季盈利达到7557.27亿元,各大类型产品均实现正收益,其中股票型和混合型基金贡献了超九成利润。

然而“盛宴”之下,寒暖不均。盈利排名前11的基金公司,合计利润占全行业的“半壁江山”。此外,24只盈利超过30亿元的基金合计利润超过1000亿元。

权益基金全面开花

天相投顾统计数据显示,二季度全市场9321只公募产品整体盈利7557.27亿元,与今年一季度亏损288.75亿元形成鲜明对比。

具体来看,3521只混合基金盈利4430.81亿元,1558只股票基金盈利2441.41亿元,合计盈利超过6800亿元,占据了全行业利润的九成以上。

其余类型的公募基金二季度也全部实现正收益。具体来看,668只货币基金盈利373.53亿元,较一季度的483亿元小幅缩水。二季度债市整体表现欠佳,3211只债券基金小幅盈利73.55亿元。其余类型的产品中,129只FOF基金盈利37.52亿元,209只QDII基金盈利167.82亿元,较上季度而言,均实现扭亏为盈。25只商品型基金盈利32.6亿元,相比上一季度盈利接近翻番。

从基金公司的情况来看,142家基金公司仅3家亏损,其余全部实现正收益,权益产品占比较高的公司成为“大赢家”。据统计,共有11家公司本期利润超200亿元。易方达基金和华夏基金二季度盈利超过500亿元,分别为560.17亿元和551.14亿元。广发基金和汇添富基金分列第三和第四,利润分别为494亿元和433亿元。

头部化趋势愈演愈烈

上述11家排名靠前的公司利润合计达3882.72亿元,占公募整体盈利的半数。基金行业在激烈竞争的同时,大公司也在持续拉开与中小公司的差距。

头部化现象在产品中也有所体现。单只产品中,热门的科技类ETF不仅受到投资者高度关注,也成为了盈利大户。华夏5GETF盈利达74亿元,排名第一,紧随其后的是南方500ETF、广发科技先锋和华泰300ETF,利润分别为64.55亿元、53.29亿元和51.45亿元。天弘余额宝排名第五,盈利49.59亿元。此外,还有13只基金盈利在40亿元以上,其中6只为ETF,6只为主动权益类产品,除了广发科技先锋以外,还包括广发双擎升级、睿远成长价值、诺安成长、兴全合宜和易方达中小盘等知名产品。

此外,24只盈利超过30亿元的单品合计利润超过1000亿元,其中华夏基金、易方达基金和广发基金各有4只产品入围,其余产品分属12家公司。此外,相比权益产品的出色表现,还有近1600只产品当季亏损,其中债券类产品占大多数,11只产品亏损超过1亿元。

综合一季度和二季度情况来看,部分踩准市场节奏的公司上升势头迅猛,例如广发基金在二季度利润排行榜中升至第二,汇添富基金和富国基金名列第三和第四,利润差距并不大。此外,随着权益类基金的爆发,一批风格鲜明、业绩出色的主动权益基金逐渐稳定在排行榜前列,包括兴全合宜、易方达中小盘、睿远成长价值等,显示出头部基金产品能够适应不同市场风格变化的优势。

【相关新闻】

今年二季度,公募基金股票仓位大幅提升。天相投顾数据显示,截至二季度末,公募基金的平均仓位达到77.01%,相较于一季度末的72.19%,单季度仓位提升了4.82个百分点。

天相投顾数据显示,截至今年二季度末,公募基金规模超过17万亿元。由于权益基金赚钱效应显现,主动权益类基金规模在二季度实现较快增长,较一季度末增幅超过30%。此外,权益基金规模在1000亿元以上的基金管理人也实现大扩容,16家基金管理人迈入“千亿俱乐部”。

今年上半年呈现显著的结构性行情,医药、消费和科技龙头表现抢眼。从基金最新披露的二季报数据看,公募基金是上述板块最大的推手。