哈森股份17日发行 顶格申购需21万市值

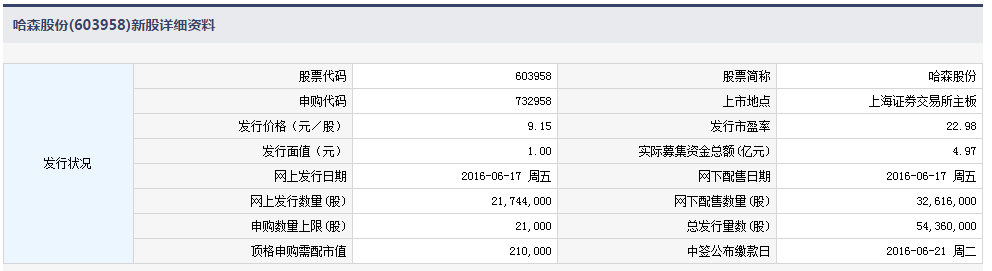

中国证券网讯 根据交易所公告,哈森商贸(中国)股份有限公司将于6月17日(周五)发行,公司首次公开发行不超过5436万股人民币普通股。回拨机制启动前,网下初始发行数量为3,261.6万股,占本次发行总量的60%;网上初始发行数量为2,174.4万股,占本次发行总量的40%,公司发行市盈率为22.98倍。

证券简称:哈森股份

股票代码:603958

申购代码:732958

发行价:9.15元/股

申购数量上限:21000股

顶格申购需配市值:210000元

申购时间:2016年6月17日

缴款时间:2016年6月21日

投资者在2016年6月17日(T日)进行网上和网下申购时无需缴付申购资金。本次网下发行申购日与网上申购日同为2016年6月17日(T日),其中,网下申购时间为9:30-15:00,网上申购时间为9:30-11:30,13:00-15:00。

【公司简介】

哈森商贸(中国)股份有限公司经营范围为:鞋、包、服装服饰及皮革制品的研发、设计、批发、零售、佣金代理(拍卖除外),上述产品及相关技术的进出口,并提供相关配套服务。发行人所属行业为C制造业的“C19皮革制品制造业”。

【研究报告】

哈森股份:多品牌运营,覆盖中高端鞋履细分市场

海通证券

投资要点:

公司主要从事中高端皮鞋的品牌运营﹑产品设计、生产和销售,截至2015年末,拥有2050个营销网点(其中直营店1665个,以商场专柜为主),并依托唯品会、天猫、京东、银泰等电子商务平台开展网络营销(占销售收入6.34%)。哈森股份自有哈森、卡迪娜、卡文、爱旅儿、哈森男鞋五大品牌(华东地区销售额占比逾25%),并代理ROBERTA、AS等国外知名品牌的产品(代理业务收入占比约17%),同时为DANSKO、SPERRY等国外著名品牌提供OEM/ODM加工(收入占比约16%,外销北美地区)。

女鞋品牌中高档发展趋势下,龙头企业先发优势显著。1)女鞋消费特征及生产成本的固性促使国内品牌聚集中高端定位;而鞋履直接体验环节对于消费决策的关键性决定了中高档鞋履品牌扎根于百货商场的渠道发展模式难以改变,由此,渠道壁垒及产品同质化导致行业强者恒强,形成寡头垄断格局。2)消费市场整体降温的背景下,行业常规渠道扩充方式面临调整,在此轮品牌淘汰出清的过程中,国内女鞋市场集中度趋于提升,资源逐步向拥有多品牌和完整产业链的龙头企业集中。3)对于鞋企而言,虽然短期内商场受困于电商野蛮扩张后分流客源而稀释效益,但实体渠道的长期价值并不会因线上的发展而被逐渐取代。然而,网络销售及分享平台的出现对于女鞋行业的根本影响,实质在于带动了整个市场时尚需求的提升以及相应对于货品更新提速的要求;同时网络提供的更低成本、更大产品覆盖范围的价格比较也强化了消费者对于货品性价比的诉求。未来实体体验与网络促销并进,预计将为发展趋势。4)企业多品牌格局旨在满足女鞋消费多样化、细分化的需求,因此长期而言,无论是自建还是外购搭建品牌池或扩充产品线,增长驱动都将向内生性的品牌体系丰富逐渐转移。

公司积极推进多渠道外延布局,完善内部多品牌运营体系。预计未来业绩增长一方面源于募投资金支持下的店铺规模扩张,以及结构升级带动的单店效益等内生指标提升。另一方面,公司自产比例提升有望支撑产品结构优化,同时降低平均生产成本,在提升产品技术含量的基础上,形成更为明显的规模优势。

我们预计2016-18年实现归属于母公司净利润分别为1.14、1.22、1.36亿元,同降4.23%、同增7.12%、同增11.36%,对应EPS(按发行后总股本计)分别0.52、0.56、0.63元。参考同类鞋履企业估值水平,给予公司2016年25-35倍市盈率,对应上市后价值区间13.12-18.37元,建议申购。