可转债11月发行规模环比增长 债市趋稳信号显现

Wind数据显示,以发行公告日为基准,截至11月30日记者发稿,年内A股市场共发行135只可转债(含已到期),发行规模合计为2035.83亿元。与去年同期的104只、2224.21亿元相比,今年前11月可转债发行数量明显增长,但发行规模同比下滑约8.47%。多家机构称,近期多重政策落地释放流动性,债市资金面整体仍维持宽松,债券市场风险得到释放,估值处于年内低位,未来或存在配置机遇。

年内可转债发行规模逾2000亿元

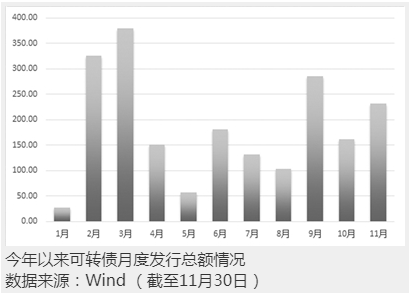

从月度数据来看,8月以来,可转债发行市场回暖态势明显。据Wind统计,8月、9月、10月、11月可转债发行规模分别为103.45亿元、285.76亿元、162.15亿元及231.59亿元。值得注意的是,尽管自11月中旬以来,债券市场出现较大幅度的震荡下行,但从发行数据来看,可转债发行受到的影响并不明显,11月发行规模环比10月仍有40%以上的增幅。

日前,债券市场已出现企稳迹象。Wind数据显示,截至11月29日,中债总财富(总值)指数周内下跌0.33%,相比11月中旬的最大周跌幅0.52%已明显收窄。此外,该指数上周则实现了周内上涨0.20%。今年以来,该指数涨幅仍然为正,为2.88%。

此外,债券基金净值损失压力也有所缓解。截至11月29日,在5016只债券型开放式基金(A/C类分开计算,下同)中,共有2354只周内收益为正,占比约为47%,成功实现止跌。不过,从近一月收益来看,富荣中短债仍跌逾15%,南方双元、平安可转债、民生加银家盈6个月持有期等55只债券基金月内仍跌逾2%。

11月22日,国常会提出“适时适度运用降准等货币政策工具”。中信证券明明团队认为,本轮债市调整,流动性趋紧是主要诱因,为此央行多次放量逆回购以对冲资金收紧压力,单日投放量最高达到1720亿元,而资金利率也出现了企稳回落的迹象,当下债市调整尚未完全结束,国常会选择在当下时点释放降准信号,也是为了稳定债券市场的预期。

业内称债市风险释放较为充分

展望后市,不少机构认为,多重政策落地释放流动性,债市资金面整体仍维持宽松,债券市场风险得到释放,估值处于年内低位,未来或存在配置机遇。

“本周债市资金面维持宽松,央行持续呵护市场流动性,央行降准进一步推动资金利率明显回落,有助于稳定市场。”财信证券认为,现阶段,经济高频数据偏弱,社融或继续回落,资金面边际改善,资金面修复终将带动利率回落。在近期债券利率明显上升的情况下,利率债具备一定的交易和配置价值,建议投资者近期可以重新增加债券配置。

信达证券则表示,债市赎回冲击逐步减弱,利率未来大幅上行的风险可控,转债估值持续压缩的概率不高。“在当前位置上,债券市场的风险已经得到了较为充分的释放,叠加流动性环境已处于较为宽松的状态,单纯的预期变化对于市场的冲击可能收敛。目前转债估值已在年内低位,若债券利率企稳,后续转债估值继续压缩的概率不高,叠加权益市场大幅下行的风险有限,转债市场仍然处在平价有弹性、债底保护强、估值有张力的阶段。”

中信证券明明团队表示,10年期国债到期收益率3.0%是今年年底到明年一季度债券市场的方向。但是鉴于11月经历过两轮政策预期差,12月也需要关注出现政策预期差的可能,债券市场可能阶段性演绎利空出尽的行情。

“未来,伴随着资产配置、长期投资等投资理念普及,部分投资者对于净值波动接受度将提高,银行理财等资管产品的风险偏好和债券配置将呈现更多差异化,对于不同类型债券的需求也将增加。”东方金诚研究发展部高级分析师于丽峰表示。