上证调查 | 七成投顾看涨三季度A股 看好权益类资产配置价值——上海证券报·2023年第三季度券商营业部投资顾问调查报告

□七成投顾认为A股有望在三季度上涨。相比从业时间较长的资深投顾,年轻投顾看涨三季度A股行情的占比更高,达到74%。在市场运行格局方面,有63%的投顾认为A股在三季度将会维持结构性行情

□权益类资产仍是投顾眼中三季度最值得配置的资产,有49%的投顾建议投资者将股票、基金等权益类资产作为三季度主要配置方向。在具体的板块配置方面,投顾在三季度最看好的投资主线仍是科技成长股,但关注度较二季度有所下降,而关注新能源板块的投顾占比则有所提升

□调查显示,有52%的高净值客户在二季度实现盈利,较上一季度调查有所下降,其中33%的高净值客户盈利幅度在10%至30%之间。展望三季度,高净值客户的主流操作是保持仓位不变

上海证券报2023年三季度券商营业部投资顾问调查结果显示,投顾群体对今年三季度A股市场仍保持乐观态度,七成投顾看涨三季度A股行情。在市场运行节奏方面,多数投顾认为市场会以结构性行情为主,最看好的投资主线仍是科技成长股,但关注度较二季度略有下降,而新能源板块获得的关注度则有所提升。与一季度相比,高净值客户在二季度的收益有所下降。近四成高净值客户仓位为六成至八成,多数高净值客户选择在三季度持仓不动。

近六成投顾看好三季度宏观经济

投顾对今年三季度宏观经济的看法相比二季度趋于谨慎,59%的投顾对宏观经济持“中性”和“乐观”态度,与二季度相比,下降了17个百分点。上市公司业绩变动状况和人民币汇率波动是三季度投顾最为关注的风险因素。

宏观经济整体保持稳定

尽管投顾对宏观经济预期有所下修,但主流观点仍是“宏观经济整体保持稳定”,持“中性”和“乐观”态度的投顾合计占比为59%,相比二季度下降17个百分点。其中,认为经济处于触底回升阶段的投顾占比为43%。

在对2023年三季度经济增速的预判上,有55%的投顾认为经济增速将上升;认为经济增速与二季度持平的投顾占比为14%;认为经济面临较大下行压力的投顾占比为22%。

调查结果显示,经济增速稳定和积极财政政策被投顾选作推动三季度股市走强的主要动因,两项占比均为19%。此外,人民币汇率稳定、外资继续净流入、流动性适度宽松也是投顾眼中推动股市走强的重要因素。

从风险角度看,各有20%的投顾认为,上市公司业绩变动状况和人民币汇率波动是影响三季度A股市场的重要风险因素,占比最高。此外,美联储加息、海外金融风险等也成为投顾在三季度关注度较高的风险因素。

流动性预期偏宽松仍占主流

流动性政策的变动不仅关乎资金面供给的松紧,也关乎股票市场的资金供给状况。根据本次调查数据,投顾对2023年三季度流动性“趋于宽松”的预期尽管相比上季度有所下降,但是仍占主流。具体来看,预期三季度流动性政策取向呈中性偏松或放松的投顾合计占比为58%,较上季度下降7个百分点;预期三季度流动性取向是中性偏紧及收紧的投顾合计占比为23%,较上季度上升6个百分点。

在股市流动性方面,投顾的主流看法是三季度市场将呈存量资金博弈的状况,占比达58%;认为场外资金将进一步流入股市的投顾占比为21%;认为市场面临诸多不确定性,资金将流出股市的投顾占比仅10%。

调查结果显示,48%的投资者认为央行下调政策利率有利于降低企业融资成本,推动经济增长,此项占比最高;34%的投资者则认为政策利率下调有利于增加市场流动性,有效提振市场信心。

七成投顾看涨三季度A股

今年二季度,A股在阶段性反弹后进入反复震荡区间。展望三季度,七成投顾认为A股有望上涨。在具体的板块配置方面,投顾在今年三季度最看好的投资主线仍是科技成长股,但关注度较二季度有所下降,而新能源板块获得的关注度有所提升。

近六成投顾预期股指上限在3400点以上

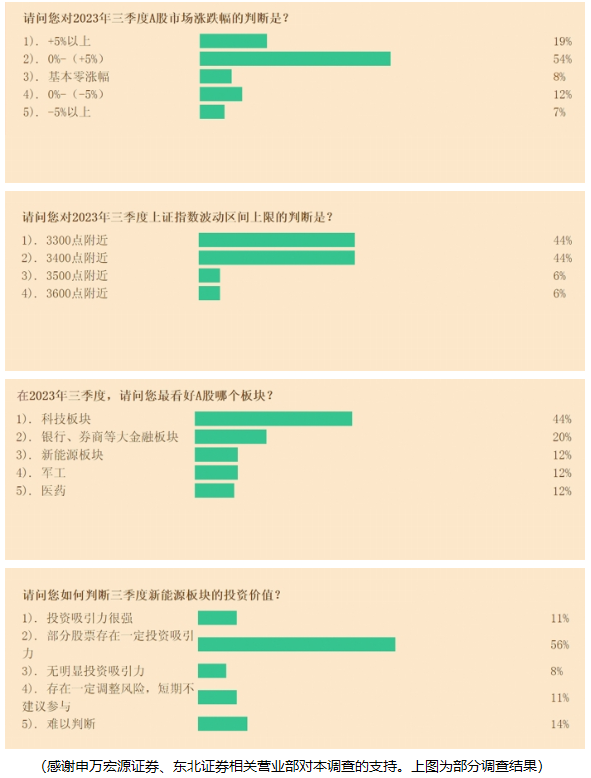

展望三季度A股市场,看涨的投顾占比为73%,相比二季度下降10个百分点。其中,有54%的投顾认为,大盘涨幅介于0%到5%,较二季度下降5个百分点;有19%的投顾认为大盘涨幅在5%以上,较二季度下降5个百分点;认为大盘会下跌的投顾占比为19%。

在三季度指数波动区间方面,有56%的投顾认为,上证综指的运行上限将在3400点以上。其中,认为运行上限在3400点附近的投顾占44%,认为运行上限在3500点和3600点的投顾各占6%。对于上证综指的运行下限,有48%的投顾认为在3100点附近,较二季度上升了19个百分点;认为指数运行下限在3200点附近的投顾占比为42%,较二季度下降9个百分点。

在市场运行格局方面,有63%的投顾认为A股在三季度将会维持结构性行情,占据了主流,不过这一比例较上一季度下降了8个百分点。其中,认为在结构性行情中,低估值蓝筹、周期股表现相对突出的投顾占比为26%;认为科技股表现相对出色的投顾占比为18%;认为军工板块表现突出的投顾占比为11%;认为消费和医药板块表现突出的占比为8%。同时,认为各板块普涨的投顾从7%小幅增至8%。

新能源板块关注度提升

投顾在今年三季度最看好的投资主线是科技成长股。具体来看,科技成长股受到44%的投顾青睐,较二季度下降7个百分点;银行、券商等大金融板块受到20%的投顾青睐,与上一季度持平;新能源板块受到12%的投顾青睐,较上一季度提升了3个百分点。

二季度,由ChatGPT带动的人工智能板块行情出现了分化,大模型、算力等概念股震荡回调,AI应用端概念股则反复活跃。调查显示,对于人工智能板块的投资价值,有26%的投顾判断该板块整体低估,部分个股估值合理;有23%的投顾认为人工智能板块整体估值合理,部分个股高估;21%的投顾认为人工智能板块整体估值合理,值得参与;有15%的投顾认为该板块整体高估,不值得参与。在人工智能板块的众多细分领域中,45%的投顾看好算力概念股,该项占比最高;20%的投顾看好机器人概念股;13%的投顾看好与ChatGPT相关的板块。

新能源板块在经历了长时间的调整之后,终于在二季度迎来了阶段性反弹。投顾对新能源板块的关注度较上个季度明显提升,56%的投顾判断新能源板块部分股票存在一定的投资吸引力,占比最高,较上一季度上升了34个百分点;认为新能源板块仍将继续调整的投顾占比由42%下降至11%。

今年以来,央企的投资价值迎来重估,“中字头”板块反复震荡活跃。对于“中字头”板块行情的持续性,48%的投顾认为“中字头”板块未来还会出现反弹;24%的投顾认为“中字头”板块仍是重要的主题性投资机会,未来还会有上涨的空间;17%的投顾认为“中字头”板块行情的持续性仍有待观察。

资深投顾更看好金融股

调查显示,相比从业时间较长的资深投顾,年轻投顾对三季度A股走势和涨幅更乐观。对于今年三季度A股走势,在从业时间为10年以上的投顾中,有65%的投顾认为三季度A股市场有望上涨,其中50%的投顾认为大盘涨幅介于0%到5%。在从业时间1年至5年的投顾中,看涨三季度A股行情的投顾占比更高,达到74%。

在板块配置方面,在从业时间1年至5年的投顾中,有68%看好科技股,排名所有选项首位;23%看好大金融板块。从事投顾业务超过10年的资深投顾中,有45%看好大金融板块;37%看好科技股。

看好权益类资产配置价值

在大类资产配置方面,权益类资产仍是投顾眼中三季度最具配置价值的资产。调查显示,投顾对三季度持仓比例的建议较为均衡,有31%的投顾认为三季度合适的仓位应保持在三成至五成,有28%的投顾建议仓位在五成至八成之间。

近五成投顾建议配置权益类资产

调查显示,有49%的投顾建议,将股票、基金等权益资产作为三季度主要配置方向;认为应把债券作为主要配置方向的投顾占比为18%;有15%的投顾建议需配置黄金等贵金属;认为应该持币的投顾占比为8%。

在具体的仓位配置建议方面,投顾观点比较均衡,没有出现明显的倾向性,建议配置三成至五成、以及五成至八成仓位的投顾比例基本相当。调查显示,有31%的投顾认为仓位应保持在三成至五成,该项占比最高;有28%的投顾建议仓位在五成至八成之间;还有23%的投顾建议仓位在八成以上;仅14%的投顾建议仓位控制在三成以下。

今年二季度,市场整体反复震荡,使得权益类基金业绩承压,权益基金亏损占今年二季度全部基金亏损的97%以上。相比较股票,公募基金在投顾眼中的吸引力有所下降。本次调查结果显示,认为三季度公募基金产品吸引力相较股票下降的投顾占比为53%;认为公募基金产品相比股票吸引力上升的投顾占比为17%。

逾六成投顾看好港股

今年开年以后,港股市场一度表现良好。然而,在今年二季度,港股再现“过山车”行情。调查显示,投顾对三季度港股的投资价值预期虽然有所降低,但是仍有65%的投顾认为港股具有投资吸引力,较二季度下降9个百分点;认为港股投资价值一般的投顾占比由上季度的13%上升至17%。

在资金流向方面,今年以来南向资金呈现“越跌越买”之势。6月5日,南向资金单日净买入108.85亿港元,为2021年2月19日以来首次突破100亿港元大关,上半年南向资金整体抢筹更是累计达1090.77亿元。展望三季度,有24%的投顾认为南向资金净流入规模会继续增加,较二季度下降7个百分点;有7%的投顾认为南向资金会净流出,较二季度增加3个百分点;有15%的投顾认为南向资金净流入规模可能与二季度持平。

逾五成高净值客户二季度盈利

今年二季度,有52%的高净值客户实现盈利,较上一季度有所下降。展望三季度,大部分高净值客户选择保持仓位不变。从具体板块选择来看,有48%的高净值客户表示将选择加仓科技成长股;有20%的高净值客户将选择加仓消费和医药股。

高净值客户盈利占比下降

调查结果显示,有52%的高净值客户在二季度实现盈利,较上一季度调查结果下降18个百分点。其中,33%的高净值客户盈利幅度在10%至30%之间,较上一季度调查结果下降12个百分点;19%的高净值客户出现亏损,较上一季度上升了17个百分点。

从受访投顾所服务的高净值客户的操作风格看,进取型客户占21%,与二季度持平;平衡型客户占71%,比二季度下降2个百分点;还有8%的客户为保守型,比二季度上升2个百分点。从客户持有股票的平均数量看,多数高净值客户的持仓相对集中,持有2到5只股票的客户最多,占比为59%;持有5到10只股票的客户占比为23%;仅有12%的客户持仓非常分散,持有10只以上股票。

近七成高净值客户计划持仓不动

展望三季度,高净值客户的主流操作是保持仓位不变。调查显示,有66%的投顾表示,其客户打算暂时观望,占比最高;打算主动加仓的高净值客户占比由二季度的11%上升至12%;拟减仓的高净值客户占比为11%,与二季度持平。

在那些想要增加入市资金的高净值客户中,资金来源主要是现金存款的客户占比为44%,较二季度下降了5个百分点;资金来源主要是赎回银行理财、货币基金、债券基金的客户占比为34%,较二季度下降了2个百分点。在从股市撤离资金的去向方面,定存类产品吸引力有所下降,选择期限以年计或更长期限的银行理财产品和定存的高净值客户占比为33%,较上一季度下降了2个百分点;选择现金或期限灵活的货币基金的高净值客户占比从24%上升至27%。

此外,从投顾所反馈的高净值客户二季度基金投资规模变动情况看,有60%的高净值客户赎回了基金,较二季度下降了6个百分点。其中,12%的高净值客户大幅赎回基金,48%的客户小幅赎回基金。有16%的高净值客户在二季度选择申购基金,较二季度下降了2个百分点;还有18%的客户保持基金的投资规模不变,较二季度上升2个百分点。

从客户增减的基金产品类型看,在加仓的高净值客户中,主要加仓类型为偏股型基金,占比达40%,较二季度下降了8个百分点。对那些减少了基金投资的客户,减仓类型也主要为偏股型基金,占比从二季度的45%上升至59%。从客户持有偏股型基金的期限看,3年至5年最为主流,占比为37%。

高净值客户二季度小幅减仓科技股

在仓位方面,36%的高净值客户目前仓位为六成至八成,占比最高,与上个季度持平;18%的高净值客户仓位为四成至六成,较上个季度下降1个百分点;22%的高净值客户仓位为一成至二成,较上季度上升1个百分点;6%的高净值客户仓位低于一成,较上个季度下降2个百分点。

调查显示,在投资科技成长股的高净值客户中,有56%的客户在二季度对该板块进行了减仓操作,比例较上一季度提升11个百分点。其中,大幅减仓的高净值客户占了10%,小幅减仓的占了46%。

新能源板块在二季度迎来阶段性反弹,超五成高净值客户在二季度对新能源板块进行加仓。调查显示,43%的高净值客户在二季度对该板块进行小幅加仓,8%的高净值客户选择了大幅加仓。同时,还有26%的高净值客户选择减仓新能源板块;19%的高净值客户选择保持原有仓位。

对于“中字头”板块的投资,53%的高净值客户在二季度选择加仓,其中45%的高净值客户在二季度对该板块进行小幅加仓,8%的高净值客户选择了大幅加仓。此外,还有25%的高净值客户选择减仓该板块。

展望三季度,科技成长股依然受到高净值客户的青睐,有48%的高净值客户表示将选择加仓科技成长股;有20%的高净值客户表示将选择加仓消费和医药股;有13%的高净值客户表示将选择加仓军工股;7%的高净值客户表示将选择加仓周期股。

高净值客户减少对港股投资

从高净值客户参与港股投资的情况看,高净值客户的加仓热情有所下降。调查显示,71%的高净值客户在二季度通过港股通投资了港股,与前次调查相比减少了3个百分点。其中,36%的客户减少了对港股的投资,占比最高;15%的客户加大了港股投资,比上个季度下降3个百分点;20%的客户基本保持原仓位,比上个季度上升6个百分点。

调查显示,港股通投资在客户资产中的占比有所下降,有43%的投顾表示其客户港股通投资仅占总资产的10%以下,比上个季度上升了6个百分点。从高净值客户青睐的港股标的来看,有39%的投顾表示,两地同步上市、且H股较A股折价幅度较大的股票最受客户青睐,占比最高,比上个季度下降4个百分点;有22%的高净值客户选择了腾讯等A股不具备的标的,占比与二季度基本持平。此外,有16%的高净值客户选择以银行为代表的高股息率蓝筹股,比上个季度上升5个百分点。

结 语

调查结果显示,投顾对今年三季度宏观经济的看法比二季度更为谨慎。上市公司业绩变动状况和人民币汇率波动是三季度投顾最为关注的风险因素。在中观层面,七成投顾看涨三季度A股市场。在微观层面,投顾仍然最看好科技成长股,但关注度较二季度有所下降,相比之下,新能源板块获得的关注度有所提升。