森特股份等两新股12月16日上市 定位分析

中国证券网讯 森特股份、裕同科技等两新股于2016年12月16日起上市交易。

其中,森特士兴集团股份有限公司登陆上海证券交易所。股票简称“森特股份”,股票代码“603098”,本次公开发行的股票数量6251万股,公开发行后的总股本40001万股。

深圳市裕同包装科技股份有限公司登陆深交所中小板。证券简称为“裕同科技”,证券代码为“002831”。公司人民币普通股股份总数为400,010,000股,其中首次公开发行的40,010,000股股票自上市之日起开始上市交易。

据上交所网站14日消息,森特士兴集团股份有限公司股票将于2016年12月16日在上海证券交易所上市。股票简称“森特股份”,股票代码“603098”,本次公开发行的股票数量6251万股,公开发行后的总股本40001万股。

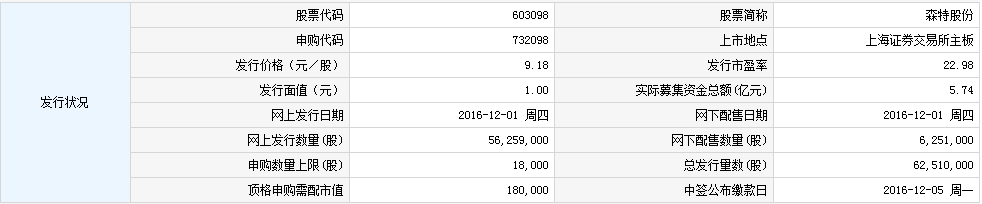

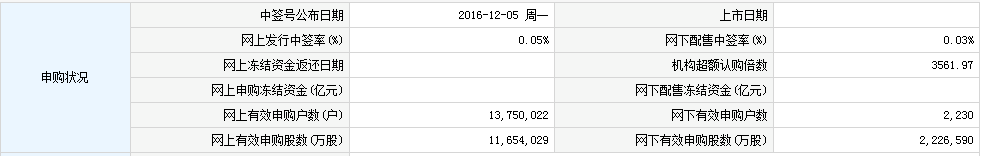

定位分析

【发行状况】

【申购状况】

【公司简介】

森特士兴集团股份有限公司坐落于中国北京。公司专注于研发生产高端金属建筑围护系统,并着力于为客户提供优质、快捷的钢结构工程设计、生产、施工一体化服务。

森特士兴集团股份有限公司拥有“钢结构工程专业承包一级资质”、“设计与施工一体化特级资质”,并通过了“ISO9001质量管理体系认证”、“ISO14001环境管理体系认证”、“GB/T 28001职业健康安全管理体系认证”、“美国FM认证等国际化认证”等一系列认证;同时也是中国钢结构协会会员企业,高新技术企业。

据深交所网站14日消息,深圳市裕同包装科技股份有限公司人民币普通股股票将于2016年12月16日在深交所中小板上市。证券简称为“裕同科技”,证券代码为“002831”。公司人民币普通股股份总数为400,010,000股,其中首次公开发行的40,010,000股股票自上市之日起开始上市交易。

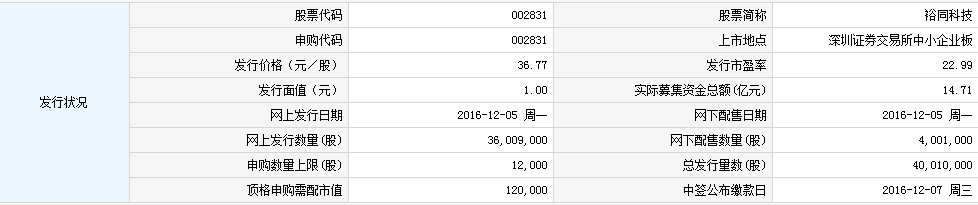

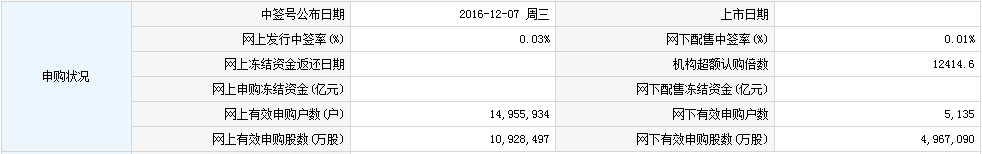

定位分析

【发行状况】

【申购状况】

【公司简介】

裕同集团创立于一九九六年,总投资金额8000万美元,并一直致力服务世界知名的高端客户,提供专业的全领域印刷包装解决方案,服务包括平面设计,工程服务,全套的印刷包装产品生产,成品包装,全球物流配送,至品牌管理等的包装一体化方案。以强大的生产能力及精细化生产管理,为客户提供彩盒、说明书、礼盒、烟酒包装、纸箱、不干胶贴纸、缓冲材等的印刷包装产品 .

发行人本次发行的募投项目计划所需募集资金金额为138,919.89 万元。按本次发行价格36.77 元/股计算,发行人预计募集资金147,116.77 万元,扣除发行费用8,196.88 万元后,预计募集资金净额为138,919.89万元。

【机构研究】

裕同科技:高端包装行业龙头,客户拓展、产能布局完善驱动发展

类别:公司研究 机构:中信建投证券股份有限公司 研究员:花小伟 日期:2016-12-12

主营高端品牌包装,股权结构稳定。公司作为高端品牌包装整体解决方案提供商,主营消费类电子产品纸质包装,同时积极开展业务多元化,拓展高档烟酒、化妆品及高端奢侈品等行业包装业务。公司目前总股本3.6亿股,本次拟公开发行新股不低于4,000万股,占发行后公司总股本的10%,上市前,公司实际控制人王华君、吴兰兰夫妇计持有公司70.7%的股份;上市后,两人仍拥有对公司的实际控制权,持股占比63.7%,股权结构稳定。

业绩增长迅速,盈利能力业内领先。(1)2013-2015年度公司分别实现营收25.94亿元、36.65亿元、42.90亿元,年复合增长率达28.7%;2013-2015年度分别实现归母净利润2.81亿元、5.61亿元、6.54亿元,年复合增长率达52.56%(2)受益于公司客户资源及品牌优势、较高的服务与运营管理水平、较强的技术研发能力,公司毛利率高出行业平均水平,2013-2015年度分别为30.73%、33.53%、31.02%。(3)公司近三年期间费用率随营业收入的增加而不断下降,2015年为12.26%。

纸包装行业空间广阔,公司属行业龙头,地位领先。(1)中国包装工业总体产值从2005年的4017亿元增长至2015年的16900亿元,年复合增长率约15.45%。2015年纸质包装业产值约7378亿元,约占包装行业总产值43.66%,是国内包装业产值贡献率第一大子行业。(2)国内主要对手美盈森从事瓦楞包装产品生产,力嘉从事纸板等纸品印刷及包装,合兴从事中高档瓦楞纸箱的生产,当纳利(中国)与公司同为消费类电子产品提供印刷包装。公司市场占有率位居前列,2015年市占率为0.58%,市场竞争优势明显。

公司竞争优势:大客户合作筑竞争壁垒,募投产能建业绩护城河。(1)公司基本实现了消费类电子行业客户的全面覆盖,主要客户均为各自领域内全球首屈一指的知名企业。在移动智能终端领域,与华为、联想、三星、索尼保持多年业务合作;在游戏机领域,是任天堂、索尼的主要供应商;在计算机领域,戴尔、惠普、联想也是公司重要客户。同时积极向烟酒、食品等领域拓展,现已与红塔集团、泸州老窖、古井贡、玫琳凯、雀巢等国内外高端品牌食品、化妆品和烟酒制造商保持稳定合作。(2)本公司本次募集资金将分别新增彩盒产能4.1亿张,说明书2.3亿张、纸箱1.3亿个,基于公司下游主要为电子消费类大客户,行业增速较快,相对周期行业受宏观经济影响较小,预计公司新增产能消化能力强,将构建公司未来业绩的有力保障。

客户拓展、产能布局完善、集群优势驱动未来业绩增长。(1)巩固扩大高端消费类电子产品行业客户,逐步拓展至烟酒、化妆品、奢侈品等细分行业,进一步扩大公司产品市场领域;(2)完善产能布局,国内实施深圳龙岗、昆山、武汉、亳州募投项目,国外跟随客户业务布局建立生产基地,并在欧美地区设立客户服务中心;(3)国内目前已形成珠三角、长三角、环渤海三大产业带,涵盖包装上中下游各类型企业,产业链集群为公司发展提供支撑,有效提高生产效率,降低运输成本及产品损耗。

投资建议:公司拟发行4001万股份募集资金13.9亿元,募投项目将助公司在产能、运营、研发、资金等方面得到全面提升。

结合2016年前三季度公司业绩情况(同比增27%),我们预计2016-2017公司净利润额分别为8.4、10亿元,同比分别增28%、19%,对应公司上市后总股本4.00亿股,EPS为2.10、2.50,发行价36.77元/股,对应PE为17、15。首次覆盖,给予“买入”评级。

裕同科技:纸包装龙头,募资扩产巩固优势

类别:公司研究 机构:国金证券股份有限公司 研究员:揭力 日期:2016-12-08

投资逻辑

公司主营业务为彩盒与纸箱的生产与销售:公司产品覆盖彩盒(含精品盒)、说明书、纸箱、不干胶贴纸等全系列高端纸质包装印刷产品,产品服务对象主要是移动智能终端、笔记本电脑、游戏机、液晶显示器、计算机外围设备、数码电子产品、高档烟酒、化妆品及高端奢侈品等。公司主要产品彩盒毛利率维持在35%左右,纸箱毛利率维持在20%左右,处于较高水平。

上游原材料价格总体稳定,部分略有上涨。公司生产所用原材料主要为白板纸、双胶纸、瓦楞纸和铜版纸等。2013-2015年,上述原材料采购额占公司营业成本比重分别为38.58%、34.58%和28.95%。今年6月以来,瓦楞纸价格持续上涨,目前涨幅已超过10%。其他几个纸品种价格相对稳定。

行业集中度低,整合并购已成趋势。行业现状是“规模小、过于分散、实力弱”。我国包装印刷企业约有30万家,其中规模以上公司只有大约2万家,90%以上都是中小企业。上市公司的年营收规模基本在20亿元左右,面对中国1.2万亿的包装印刷市场规模,最大的企业市场份额不足1%,并购整合提升集中度将是行业发展趋势。

内销客户助力公司业绩发展。过去,公司的主要收入来自海外,但随着国内大客户的不断崛起,公司的内销占比也不断的提升。公司出口总额由2014年的26.37亿元提升至2015年的28.10亿元,但2015年出口收入占比较2014年下降6.46个百分点,主要原因是2015年销售收入的增长更多来自于华为等国内客户的快速发展。

估值和投资建议

我们预测公司2016-2018年完全摊薄后EPS分别为2.01/2.55/3.20元/股。公司是彩色包装龙头企业,考虑到项目达产后将大幅扩充公司产能,公司估值应参考上市优秀包装印刷公司。我们给予公司2017年PE36倍,对应目标价为92元/股。

风险

上游原材料价格波动;募投项目建设和达产进度不达预期。