顾家家居10月14日上交所上市 定位分析

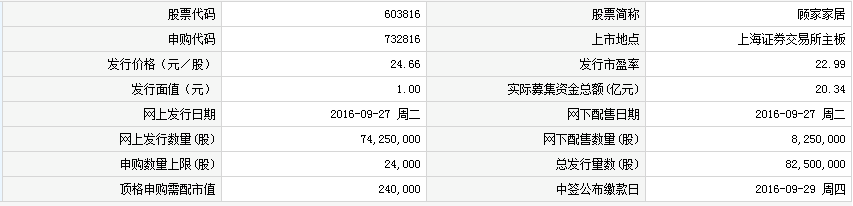

中国证券网讯 根据上交所13日公告,顾家家居股份有限公司将于10月14日(周五)起在上海证券交易所主板上市交易。公司首次公开发行股票数量8,250万股,发行价格为24.66元/股,发行市盈率为22.99倍,股票简称为“顾家家居”,股票代码为“603816”。

【发行状况】

【申购状况】

【公司简介】

顾家家居股份有限公司(KUKA)是中国软体家居综合运营商,总部位于中国浙江省杭州市。自创立以来,专业从事客厅及卧室家具产品的研究、开发、生产与销售。致力于为全球家庭提供舒适、安全、环保、人性化的客厅及卧室家居派产品。顾家家居旗下主要有六个产品线:KUKA HOME全皮沙发、休闲沙发、布艺沙发、La-Z-Boy功能沙发、睡眠中心、米檬系列。

【研究报告】

顾家家居:中国软体家具行业领军企业 合理价值区间为28.6-37.18元

研报 海通证券

投资要点:

中国软体家具行业领军企业。公司于2011年由庄盛家具整体变更成立,主要从事客厅及卧室中高档软体家具产品的研发、设计、生产与销售,产品包括沙发、软床、餐椅、床垫和配套用品。其中,沙发、软床及餐椅由公司自主研发、设计、生产并销售;配套产品主要包括茶几、餐桌、电视柜等是由公司向供应商提供方案并由供应商生产。沙发是公司的主要产品,旗下拥有“休闲沙发”、“LA-Z-BOY 功能沙发”、“KUKA HOME 全皮沙发”、“布艺沙发”、“睡眠中心(软床)”等五大系列。除了软体家居产品之外,公司于2016年4月成立顾家定制,从事定制家具的生产、设计与销售。

软体家具市场稳定增长,成套家具以及家居一体化将成为行业发展趋势。根据意大利米兰轻工业信息中心(CSIL),2015年全球软体家具消费量达626亿美元,2006年至2015年复合增长率2.78%;同期中国的复合增长率为15.68%,消费量占全球的30.66%,是全球最大的软体家具消费国。伴随国内市场消费升级,消费者对软体家具产品品质要求不断提高,也更多地偏好于家装个性化。

在这种市场需求下,提供室内装修设计、硬件施工及家具采购等一体化综合服务可以满足消费者打造个性化家居环境的需求,同时成套家具、家居一体化也将成为未来软体家具行业的发展趋势。

兼备品牌与渠道优势,提供一站式服务顺应行业发展趋势。品牌塑造方面,公司以“幸福的依靠”为品牌新主张,并通过聘请代言人以及加大宣传投入增强品牌曝光率及知名度。渠道方面,公司境内主要采取“直营+特许经销”并辅以电子商务、厂家直销等方式:截至目前,公司在境内建立直营店196家,主要分布在杭州、北京、上海等经济发达城市,同时建立经销体河南顾家、江苏顾家及吉林顾家并下设特许经销店2686家;此外公司设立顾家艺购子公司,专门推动通过天猫、京东商城、唯品会等第三方网络销售平台进行软体家具的销售业务,并于2014年与齐家网共同投资设立控股子公司江苏链居,拟自建家具销售网络平台,扩大电子商务网络销售渠道。公司境外采取“ODM+经销+直营”的销售模式,建立直营店5家(全部位于香港),经销店26家。此外,通过营销网络建设,公司拟新开设20家直营旗舰店和130家直营单店,完善公司智赢网络。在销售门店内,公司统一对外出售沙发、软床、餐椅、床垫等软体家具以及配套产品如茶几、电视柜等,向消费者提供客厅、卧室、餐厅等家居空间的一站式采购服务,形成明显的一站式服务优势。

募投项目打破产能制约,未来增长可期。本次计划发行不超过8250万股,募集资金合计19.6亿元,将用于以下4个项目:1)年产97万标准套软体家具生产项目(11.8亿元),包括沙发55万标准套,餐椅15万标准套,软床18万标准套,床垫9万标准套,2)连锁营销网络扩建项目(4.7亿元),3)补充流动资金项目(2.4亿元),4)信息化系统建设项目(6977万元)。根据招股意向书,公司2015年、2016上半年产能利用率已经接近100%,产销率达到100%,募投项目将帮助公司突破产能限制,同时提升生产效率;公司的生产规模和技术水平都将进一步提升,有望逐步扩大市场份额,巩固和增强公司在软体家具行业中的龙头企业地位。

盈利预测说明。公司是定位中高端的软体家具行业领军企业,主要客户包括江苏顾家等经销体以及海外客户如梅西、汉森等,客户关系较为稳定,同时中国软体家具行业的增长快于全球增长的速度,目前消费额已经列于全球第一,公司此时扩大产能,提供更多产品的款式,满足消费者一站式购物的需求,适应了行业内家居一体化的发展趋势。 同时,募投项目的实施可以提升生产能力,提高生产效率,有望降低生产成本,扩大利润空间。

盈利预测与投资建议。公司2011-2015年净利润复合增速为12.3%,随着未来募投项目投产后产能瓶颈有望打破从而加速公司业绩成长步伐,基于此我们预计公司2016-2018年摊薄后EPS 分别为1.43/1.68/1.97元,考虑同行业其他床垫、家具企业情况,喜临门、宜华生(微博)活及美克家居PE 均达到20倍,我们给予2016年合理估值区间为20-26倍,对应合理价值区间为28.6-37.18元,建议申购。

风险提示。募投项目开展不达预期,行业发展不达预期。