宏辉果蔬11月24日上交所上市 定位分析

中国证券网讯 据上交所网站公告,宏辉果蔬股份有限公司股票将于2016年11月24日在上海证券交易所上市。股票简称“宏辉果蔬”,股票代码“603336”,发行价格9.31元/股,本次公开发行的股票数量3335万股,公开发行后的总股本13335万股。

【发行状况】

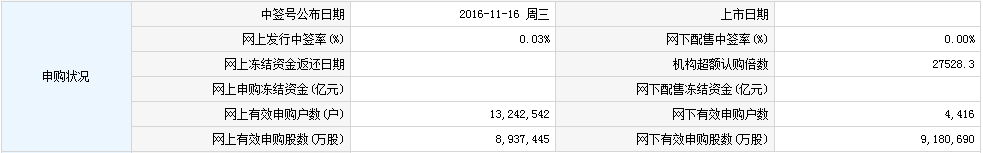

【申购状况】

【公司简介】

宏辉果蔬股份有限公司成立于1992年,总部坐落在广东省汕头市,前身为汕头经济特区宏辉食品有限公司,是一家集果蔬产品的种植管理、采后收购、产地预冷、冷冻仓储、预选分级、加工包装、冷链配送于一体的专业农产品服务商,主要产品包括约42个品类的水果以及约43个品类的蔬菜,品种涵盖全国南北各式特色果蔬。

【机构研究】

宏辉果蔬:多区域采销结合布局,多品类服务商超客户

类别:公司研究 机构:平安证券有限责任公司 研究员:张宇光,文献 日期:2016-11-14

平安观点:

摘要:我国目前果蔬商品化率低,发展空间巨大,行业呈明显消费升级趋势。多因素推动公司成长:一是多区域采销结合布局;二是锁定商超渠道发展;三是开展多品类组合一站式服务满足客户多元需求;四是完善冷链系统,保证业务发展。募集资金用于津沪粤加工配送基地及信息化建设项目,建成后将巩固市场地位,增强竞争力与盈利能力。预计公司上市合理定价区间在13.4-16.8元。

果蔬商品化空间巨大,消费升级趋势持续。果蔬商品化率仅10%,远低于欧美国家水平,主因在于现代化农业产业链尚未形成,农副产品加工业发展相对滞后,未来商品化发展空间巨大。随着人均收入水平提升,现代物流业发展,果蔬可以跨区域、跨季节消费,叠加消费者对健康饮食日益重视,果蔬产品消费升级趋势持续。

多因素推动公司持续成长。一是公司通过南北分布的基地布局,采购覆盖优势产区,保证产品品质;同时在国内主要经济区域布局加工配送基地,辐射国内果蔬消费市场。二是渠道端锁定商超客户,取得众多国内外优质超市客户资源,并通过新增客户来逐步降低对大超市的依赖程度,降低公司经营风险。三是开展多品类产品组合,一站式服务满足超市客户需求。四是通过自有+租赁冷库的方式完善冷链系统,为业务发展提供保证。

扩张主业,发挥冷链物流服务规模效应。公司拟募集2.72亿,用于建设天津、上海、广州加工配送基地建设项目,以及宏辉果蔬信息化系统建设项目。完成后公司将进一步完善市场战略布局、提高加工和流通服务水平、巩固市场地位、增强核心竞争力和盈利能力。

定价建议:预计公司2016-2018年营业收入分别为7.6、8.9、10.4亿元,同比增速为20%、18%、16%,归母净利分别为0.75、0.90、1.01亿元,同比分别20%、19%、12%。按上市后1.33亿股本测算,EPS分别为0.56、0.67、0.76元。由于果蔬类上市公司盈利情况较差,估值偏高不具有可比性,根据公司未来成长性,给予宏辉果蔬合理估值区间为17年20-25倍PE,合理定价区间为13.4-16.8元。

风险提示:食品安全风险、原材料价格波动风险、销售不及预期风险。

宏辉果蔬:打造果蔬服务业龙头企业

类别:公司研究 机构:中泰证券股份有限公司 研究员:陈奇 日期:2016-11-15

近14年持续发展,宏辉果蔬已经逐步发展成为全国果蔬服务业的龙头企业。宏辉果蔬成立于1992年,经历14年的快速发展,公司目前是一家集果蔬的种植管理、采后收购、冷冻仓储、冷链配送于一体的专业果蔬产品服务商。目前公司主要产品包括多达约46个品类的水果和约43个品类的蔬菜。2015年公司营业收入6.32亿元,其中水果类业务占比为90.82%,蔬菜类业务占比为9.18%。公司近三年整体毛利率维持在17%~24%之间。

公司核心竞争优势主要体现在全国布局完善、产销一体化:1)产销结合,一体化服务模式优势凸显。2)全国布局,横跨南北逾越地域局限。3)商超渠道稳定拓展,未来成长可期。

通过同业财务数据对比,我们可发现公司果蔬服务业务盈利能力处于行业中上游水平,毛利率、资产运营效率和ROE等均处于较高水平;但期间费用率较高,处于行业中下游,未来有一定的改善潜力。

当前果蔬服务业进入高速发展阶段,渠道型企业加速崛起。公司未来的成长性主要在于:1)国内果蔬行业高产低销,一体化服务带动公司销量提升;2)国内果蔬产销地区域错配,公司全国布局潜力无限;3)国际果蔬市场空间巨大,公司利用渠道优势进一步扩大市场份额。

宏辉果蔬此次IPO拟发行3335万股,占发行后总股本的25.01%,发行价9.31元/股。本次募投资金主要用于天津、上海和广州的果蔬加工配送基地的建设和宏辉果蔬信息化系统建设项目,此次募投项目达产后将完善公司的市场布局,改善公司的贸易条件,提升公司的综合实力。

预计公司16-18年销售收入为775、983和1258百万元,对应摊薄后EPS为0.64、0.88和1.22元。绝对估值为25.24元;相对估值给予17年30XPE的估值水平,目标价为25.24-26.40元,建议申购。