吉宏股份12日中小板上市 定位分析

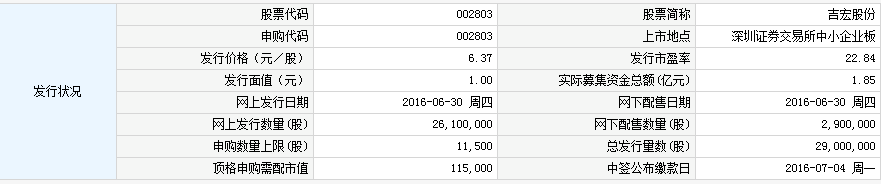

中国证券网讯 根据交易所公告,厦门吉宏包装科技股份有限公司股票将于2016年7月12日(周二)起在深圳证券交易所中小板上市交易。公司本次发行股份数量为2900万股,股票简称“吉宏股份”,股票代码“002803”,发行价6.37元/股,市盈率22.84倍,行业市盈率35.3倍。

厦门吉宏包装科技股份有限公司是一家以快速消费品为核心领域的包装印刷综合解决方案的专业提供商,业务链涵盖包装设计、包装方案优化、包装工艺设定、印前制版、包装印刷生产、供应链优化等各个环节。

该公司2013年至2015年的营业收入分别为3.87亿元、3.86亿元、5.22亿元;2013年至2015年归属于母公司所有者的净利润分别为3633万元、1908万元、3738万元。

【研究报告】

吉宏股份:彩色包装龙头,募资扩产有空间

国金证券

投资逻辑

公司主营业务为彩色包装纸盒与彩色包装箱的生产:目前公司提供四种产品,业务链涵盖包装设计、包装方案优化、包装工艺设定、印前制版、包装印刷生产和供应链优化等各个环节;近年来,公司收入与净利润增速有所放缓,毛利率保持在20%左右水平;

上游原材料价格持续下跌。公司生产所用原材料主要为原纸,原纸分为白卡纸、白板纸、牛卡纸、瓦楞纸和牛皮纸等,而原纸消耗占公司主营业务成本60%左右,原纸价格的变动将对公司的经营业绩产生较大的影响;

消费升级促进新商业机遇。2015年,我国网购交易规模达到了3.8万亿,快递盒包装业务带来众多个性化定制的中小客户。包装印刷行业过去主要是由传统的大客户订单生产,网络小客户群体个性化定制所占的份额持续提高。消费观念的升级给包装印刷行业带来了新的发展机遇;

行业集中度低,整合并购将是未来趋势。目前行业的主要现状是"规模小、过于分散、实力弱"。我国包装印刷企业约有30万家,其中规模以上公司只有大约2万家,90%以上都是中小企业。其中上市公司的年营收规模基本处于20亿元左右的水平,面对中国1.2万亿的包装印刷市场规模,最大的企业市场份额不足1%,并购整合提升集中度将是行业发展趋势。

大客户助力公司业绩发展,上市募资抢占市场份额。公司最主要客户为伊利集团,且公司与伊利集团的合作不断深化,报告期内公司营业收入总体呈增长态势,增强了公司的市场竞争力,提高了市场地位,为公司今后的业务发展奠定了基础。未来,公司将借助资本市场实现扩张,抢占更大市场份额。

投资建议

以公司计划募集资金与发行费用计算,建议申购价为6.37元。公司本次公开发行2,900万股,占发行后总股本的比例为25%,根据发行后股本计算,2015年扣除非经常损益后的EPS约为0.43元,对应申购价约15倍PE。

估值

我们预计2016-2018年完全摊薄后EPS分别为0.53/0.75/1.04元/股。公司是彩色包装龙头企业,考虑到项目达产后将大幅扩充公司产能,在行业整合大趋势下,公司估值应参考已上市优秀包装印刷公司。我们给予公司2016年PE40倍,对应目标价为21.3元。

风险

上游原材料价格波动;下游需求不景气。