38家知名公募投资总监透露三季度投资秘籍

从调研结果看,上述投资总监们普遍认为,三季度依旧是结构性行情,价值股不可避免走向分化,同时他们愈发重视挖掘成长股的投资机会。

基金公司的投资总监,在一定程度上可以看作投研团队的“灵魂人物”。他们对于股市的看法,具有极高的参考价值。近日,针对三季度存在哪些投资机会,上证报调研了北上广深四地38家基金公司投资总监。这些公司的基金管理规模大多居业内前二分之一。

从调研结果看,上述投资总监们普遍认为,三季度依旧是结构性行情,价值股不可避免走向分化,同时他们愈发重视挖掘成长股的投资机会。

三季度,投资总监最为看好医药生物和传媒板块。对于上半年表现优异的食品饮料和家用电器,他们仍然表现出较大的投资热情。在主题投资上,消费升级最为受访者认可。

预判三季度行情:相对乐观

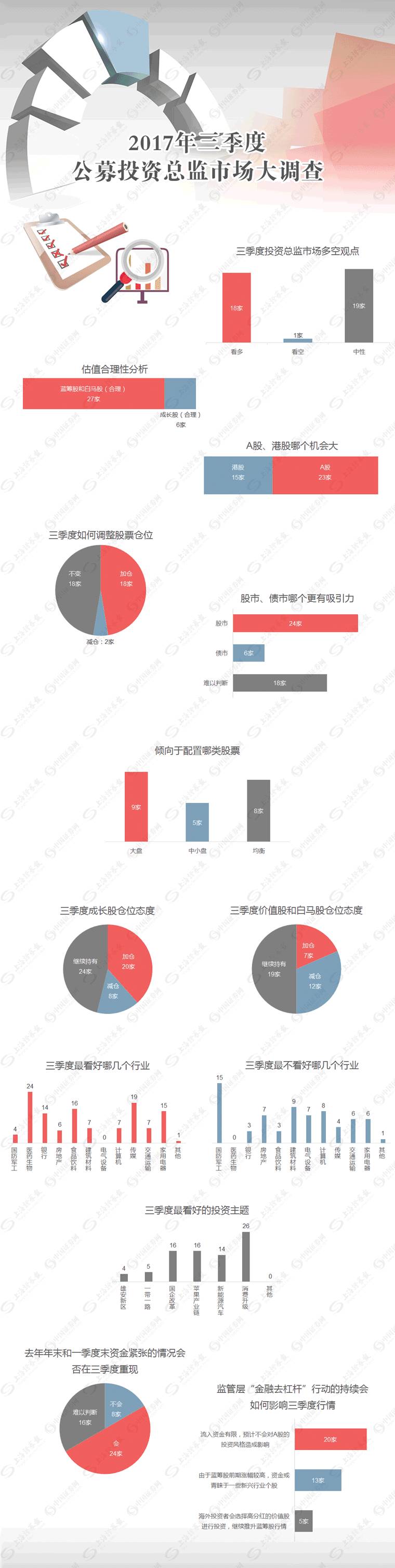

对于三季度的行情预判,38位投资总监相对乐观。具体而言,看空后市的仅1人,而保持中性看法的则有19人,占比50%,其余18人则明确看多三季度行情,占比为47.4%。

在受访者看来,从大类资产配置的角度看,相较于债券市场、期货市场以及房地产市场而言,A股市场依旧具备配置的价值。就经济基本面而言,整体经济基本面并不差,但需要警惕房地产投资下滑对于相关产业链的影响。

他们认为,目前一些优质个股的估值已经降低到30倍以下,这意味着三季度大概率会有一波行情。

综合经济基本面、资金面以及A股市场的估值水平,接受调研的投资总监对后市相对乐观。他们认为,只要不贪心、合理控制组合的风险收益比,三季度获得一定的绝对收益依旧是大概率事件。

就具体的操作来看,有减仓意愿的投资总监仅有2人,18位投资总监准备在三季度进一步提升股票仓位,18位投资总监则表示将维持仓位不变。

相较于今年涨势不错的港股,投资总监在三季度更为看好A股的投资机会。其中,有23位投资总监更为偏好A股,占比超过6成,还有15位投资总监则继续看多港股,占比不到4成。

价值股分化和成长股崛起

市场近期争论的焦点在于“漂亮50”在估值大幅提升后能否继续走强,成长股的行情何时到来。

至少从本次对投资总监们的调研结果来看,三季度价值股的分化以及部分成长股的崛起将有望同时进行。

事实上,业绩优异的投资总监在选择股票时并不会区分是价值股还是成长股,唯一关注的就是每一笔投资的“安全性”和“性价比”。而业绩和估值的匹配,则是股票市场上最有生命力的因子。如果心中有一把业绩和估值的“标尺”,就不会被各种风格、各种故事所左右。

从调研数据来看,对于蓝筹股以及白马股的估值,27位投资总监依旧认为在合理范围内,占比近71%。此外,明确认为这类个股估值偏高的投资总监有9人,占比近23%,仅2位投资总监认为这类个股估值偏低。

具体操作方面,5成的投资总监准备维持现有配置,但还有12位投资总监意欲减仓蓝筹股和白马股,占比近31.6%。此外,仅7位投资总监打算进一步加仓这类个股,占比18.4%。这意味着后市继续配置价值股的资金有限,估值已大幅提升的价值股,未来不可避免将走向分化。

值得注意的是,随着成长股估值持续“杀跌”,基金投资的天平开始倾斜。虽然受访投资总监中,有5成认为成长股估值依旧偏贵,但不可否认的是,部分成长股已经跌出了“性价比”,具备配置价值。

具体操作方面,投资总监中准备对成长股进行加仓的占比达到52.6%,继续持有的占比为26.3%,而准备减仓的仅占21.1%。

“喝酒吃药”继续受捧

今年上半年,A股市场整体表现低迷,但家电、消费板块牛股频出,走出了一轮价值回归的独立行情。展望下半年,市场能否实现风格转换,成为当下投资者最为关心的话题。

从本次调查结果来看,医药生物和传媒成为投资总监第三季度最看好的板块。此外,他们对于上半年表现优异的食品饮料和家用电器,仍然展现出较大的投资热情。

历史资料显示,在过去A股的数轮下跌期间,“喝酒吃药”行情总是不期而至,稳稳跑赢大盘。而在上半年食品饮料板块表现相对突出的情况下,医药生物成为投资总监第三季度的投资重点。在第三季度最看好的行业中,有24位投资总监勾选了医药生物,占比高达62.2%。

北京一位大型基金公司的基金经理坦言,在经济增速承压的总体背景下,市场会继续偏好业绩稳定增长、具有防守性的公司,而医药行业就是属于估值虽贵一些,但业绩很稳定的行业。加上2017年招标和二孩放开的利好,因此从下半年至2018年,都较为看好医药板块的上升趋势。

此外,食品饮料和家用电器分别获得16位和15位投资总监的看好,占比为42.1%和39.5%。

与超过半数基金准备加仓成长股相匹配的是,传媒板块在第三季度的投资价值获得了19位投资总监的认可,占比达到50%;计算机板块的受关注程度相对较低,仅获得7位投资总监的青睐。

上半年跌幅较大的国防军工板块近来备受期待,多家券商发布研报称,伴随市场逐渐企稳,且在多重因素催化下,军工股将迎来触底反弹行情。不过,本次调查结果却显示,在38位受访投资总监中,有15位将第三季度最不看好的行业投给了国防军工,占比达到39.5%。

消费升级最受关注

聚焦到投资主题上,消费升级获得的支持率仍然高居榜首。调研结果显示,在第三季度最看好的投资主题中,有26位投资总监勾选了消费升级,占比高达68.4%。

多位投资总监指出,近年来,随着人们生活水平的提高和观念的更新,中国正迎来新一轮消费升级的浪潮,消费者从应付生活转变为经营生活、享受生活的过程,这也正是传统的生存型、物质型消费开始让位于发展型、服务型等新型消费的过程。伴随品质革命的逐渐展开,我国已进入大众消费的新时代。

除此之外,苹果产业链、新能源汽车和国企改革等投资主题也获得了较多基金的偏爱。根据调研结果,国企改革和苹果产业链均获得16位投资总监的青睐,占比达到42.1%。

针对苹果产业链,投资总监指出,采用诸多新技术的iPhone8,有望带领电子产业进一步提升,大规模的苹果手机更新需求会向苹果供应链公司传导,加上在市场连续调整之后,不少产业链龙头个股的估值水平已经大幅下降,有较强的安全边际,行情有望被iPhone所激活,带来相对确定的投资机会。

流动性偏紧会持续吗?

去年末和今年一季度末市场资金面趋紧,成为制约股债两市表现的原因之一。但在回答“这一局面是否会在三季度重现”的问题时,认为不会的投资总监占比高达63.2%,8位投资总监认为在第三季度还会出现资金面紧张的情况,6位投资总监则表示难以判断。

“临近6月季末,叠加MPA(宏观审慎评估)考核,市场普遍对短期流动性表示担忧,但我们看到央行在6月初开展4980亿元MLF(中期借贷便利)来对冲当月到期,极大缓释了流动性焦虑,另一方面央行近期公开市场操作保持净投放资金,货币市场利率总体平稳。”沪上一位基金经理表示。

针对监管层“金融去杠杆”行动的持续,将对A股三季度走势带来哪些影响,投资总监们的观点颇为一致。78.9%的受访者认为,A股的投资风格不会受到影响。

【大势预判】

综合来看,昨日两市侧重窄幅震荡整理,场内并未出现明显的分化态势,在指数连续突破后技术面客观上亦存在一定的回档需求来消化浮筹,这对市场而言或构成潜在利好。在短期趋势不明确背景下,昨日市场小整理或是一个伏笔,后市到底是多翻空还是空翻多,还需要政策耐心引导,这不仅集中于监管驱动方面,量能、情绪等方向一个也不能少。

目前多条蓝筹指数已经创出近一年多新高,上行趋势明显。建议投资者仍以趋势心态看待当前价值龙头行情,维持创业板综指处于日线级别反弹的判断。

市场最坏的情况正在过去,短期将展开风险偏好修复行情,市场机会大于风险。就目前时点来看,风险偏好修复行情将继续演绎,只是在市场风格尚未转换环境下,风险偏好修复将呈间歇性特征,投资者仍应信心与耐心并重。

短期不确定性因素逐渐消除,反弹窗口将延续。6月份市场流动性整体保持平稳(此前市场担心6月份是流动性最为紧张的月份)、A股成功纳入MSCI、联储加息落地,短期市场不确定性因素逐渐消除,反弹窗口将延续。

建议自下而上布局半年报业绩可能超预期的个股。从目前的市场风格来看,业绩仍然是关键,没有业绩支撑的个股难以吸引资金目光。随着半年报披露窗口的临近,自下而上布局半年报业绩可能超预期个股是一个不错的选择。

风格难以整体切换,布局二线蓝筹、中盘蓝筹和创业版蓝筹。市场风险偏好有望继续修复,市场也将继续反弹,市场风格方面主板仍将继续强于创业板。创业板短期或出现反弹走势,但由此形成整体市场风格切换仍然缺乏条件。

市场已在好转,保持多头思维。过去三周政策面和资金面已经发生了变化,市场也呈现出上涨态势。综合来看,我们对后市走势继续乐观,建议保持多头思维。

【相关阅读】

随着A股纳入MISC新兴市场指数,境外对冲基金对A股投资的兴趣悄然升温。在业内人士看来,不少海外基金之所以先聚焦投资大盘蓝筹A股,而不是跟踪MSCI指数权重配置一篮子A股股票,另一个原因是他们通过设计发行金融衍生品对冲风险的操作难度并不低。